marzec 2025Oczekiwane Kierunki Inwestycyjne

najgłupsza wojna handlowa w historii

Zwykle jak słyszymy słowo „sankcje”, to kojarzy się nam ono z nakładaniem różnego rodzaju obostrzeń na kraje lub osoby, które zachowują się w sposób niezgodny z pewnymi standardami. Najczęstszymi sankcjami są sankcje ekonomiczne, które są narzędziem bardzo szeroko stosowanym, chociażby w stosunku do Rosji, Iranu czy Korei Północnej. Nie do pomyślenia byłoby, gdyby jakiś kraj nakładał sankcje sam na siebie. Wygląda jednak na to, że Stany Zjednoczone postanowiły wykazać się w tym zakresie kreatywnością i spróbować. Notabene, nie jest to pierwszy przypadek w ostatnich latach – wszak w 2016 roku Wielka Brytania, głosując za wyjściem z Unii Europejskiej, de facto zagłosowała za nałożeniem na samą siebie sankcji.

W przypadku USA obecnie mówimy o cłach, ale efekt jest podobny do sankcji. Dodatkowo wygląda na to, że długoterminowy zysk będzie co najwyżej mizerny. Dlaczego? Pójdźmy tokiem rozumowania Trumpa i jego administracji. W czasie kampanii zdobywał głosy ludzi, którzy tęsknili za czasami, gdy w USA produkowano stal, maszyny i urządzenia. Kwestie te są szczególnie istotne w tzw. swing states, zwłaszcza w „pasie rdzy”, czyli stanach Michigan, Ohio i Pensylwania. Problem polega jednak na tym, że etapy produkcji, które chce wspierać Trump, generują relatywnie niewiele wartości dodanej w całym łańcuchu dostaw.

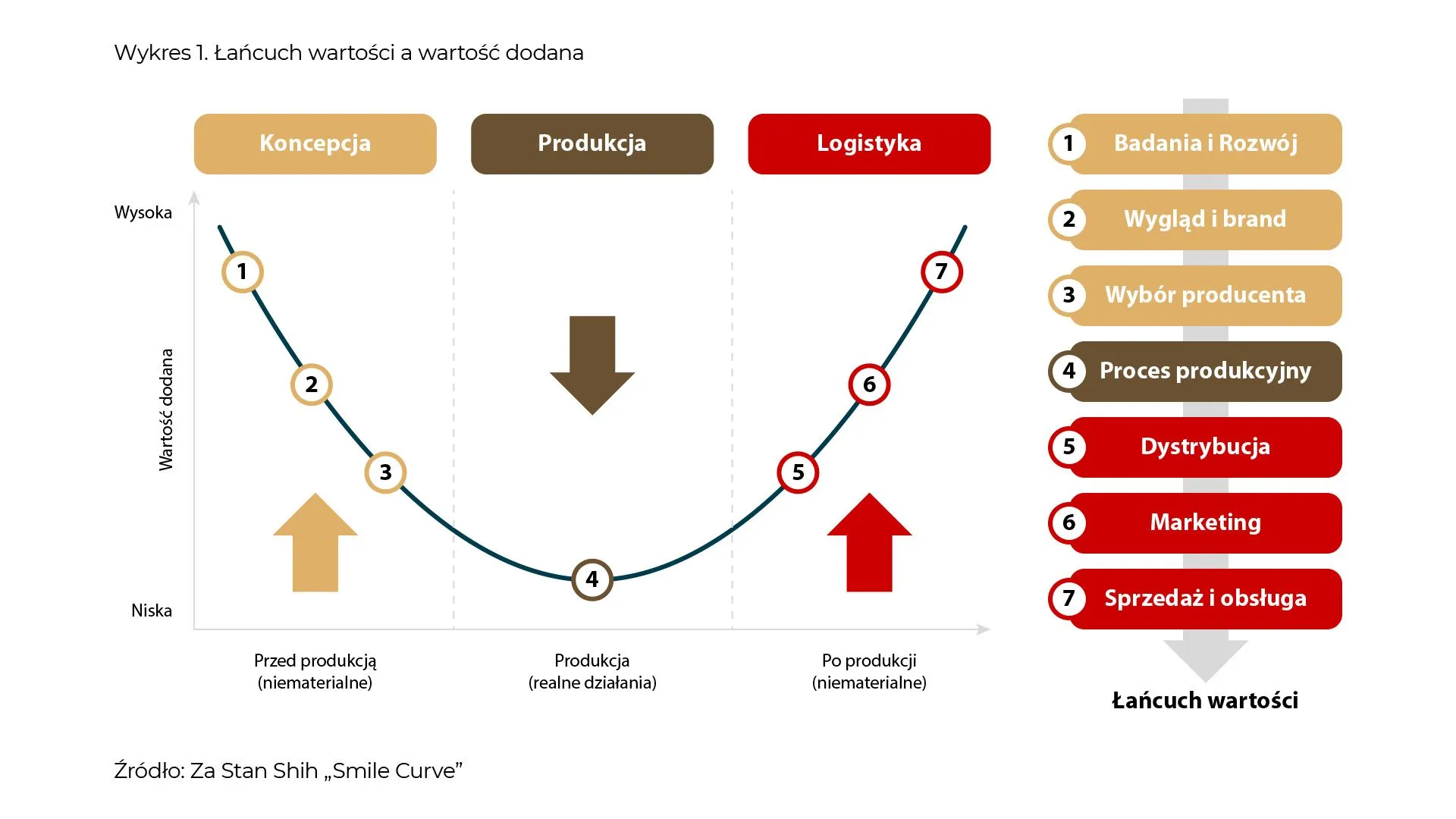

Bardzo dobrze pokazuje to poniższa grafika, którą Stan Shih nazwał Smile Curve, czyli „Krzywą uśmiechu”.

Obecnie najwięcej wartości generują początek i koniec cyklu każdego produktu, co wydaje się całkiem intuicyjne. Weźmy jako przykład Apple. Sukces Apple wynika z grubsza z dwóch rzeczy:

genialnej koncepcji rewolucyjnego produktu, czyli smartfona,

sposobu jego reklamowania, sprzedaży i osiągania przychodów z mobilnych aplikacji.

Sam proces produkcji iPhone’a odbywa się w dużej mierze w Azji we współpracy z firmą Foxconn. Owszem, Foxconn jest fantastycznie wyspecjalizowanym producentem ze znakomitym procesem kontroli jakości, ale koncept i sprzedaż są po stronie Apple, bo to są właśnie najbardziej lukratywne części łańcucha dostaw.

Podobnie rzecz ma się z Nvidią – najnowsze i najbardziej zaawansowane chipy Blackwell, które zobaczyliśmy rok temu, produkowane są na Tajwanie przez TSMC. To naturalnie generuje szereg ryzyk natury geopolitycznej, ale niebotyczna do niedawna wycena Nvidii nie wynikała przecież z tego, że ich karty graficzne są „dobrze składane”. Nie chcemy deprecjonować roli samej produkcji, ale fakty są takie, że jest to najmniej atrakcyjna część całego łańcucha, zwłaszcza w świecie, w którym nowe technologie oraz sztuczna inteligencja stają się coraz bardziej dominujące.

Zatem administracja Trumpa popełnia „grzech pierworodny”, bo próbuje osiągnąć coś, co ekonomicznie – delikatnie mówiąc – nie jest optymalne. Dlatego „Wall Street Journal” nazwał wojnę handlową najgłupszą w historii (ang. The Dumbest Trade War in History) . Ale idźmy dalej.

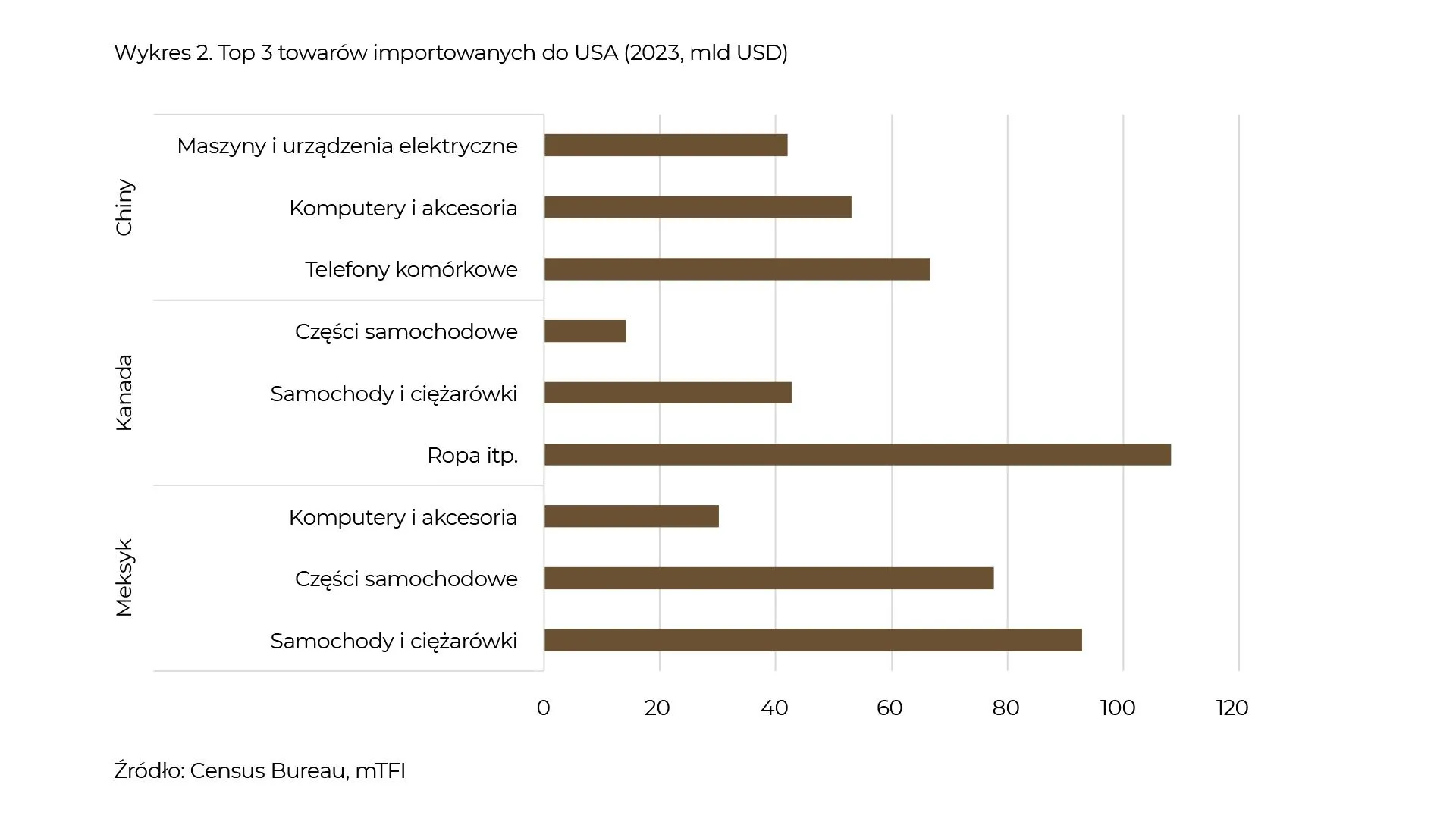

Administracja Trumpa początkowo najbardziej uwzięła się na trzy kraje: Meksyk, Kanadę i Chiny. Spójrzmy zatem, jak wygląda struktura importu USA.

W kontekście tego, co powiedzieliśmy sobie przed chwilą, wygląda na to, że USA importują towary, w których właśnie wartości dodanej jest niewiele. Maszyny, urządzenia, części samochodowe, wspomniane telefony… W dużej mierze są one po prostu składane poza USA, bo tak jest taniej. Nie mówiąc już o ropie z Kanady, która nie ma żadnej intelektualnej wartości dodanej.

Powtórzmy, Trump i jego administracja mogą skupiać się na tworzeniu miejsc pracy w przemyśle, bo to jest stosunkowo łatwo zrobić, otwierając np. nową fabrykę. Ale z punktu widzenia zwrotu z kapitału nie jest to optymalna strategia. Zwłaszcza że proces wprowadzania tych ceł dla większości obserwatorów jest swego rodzaju „błądzeniem losowym”, generującym dodatkową niepewność dla inwestorów. I prawdopodobnie to ostatnie jest głównym powodem, dla którego rynek amerykański w ostatnich miesiącach zachowuje się tak słabo.

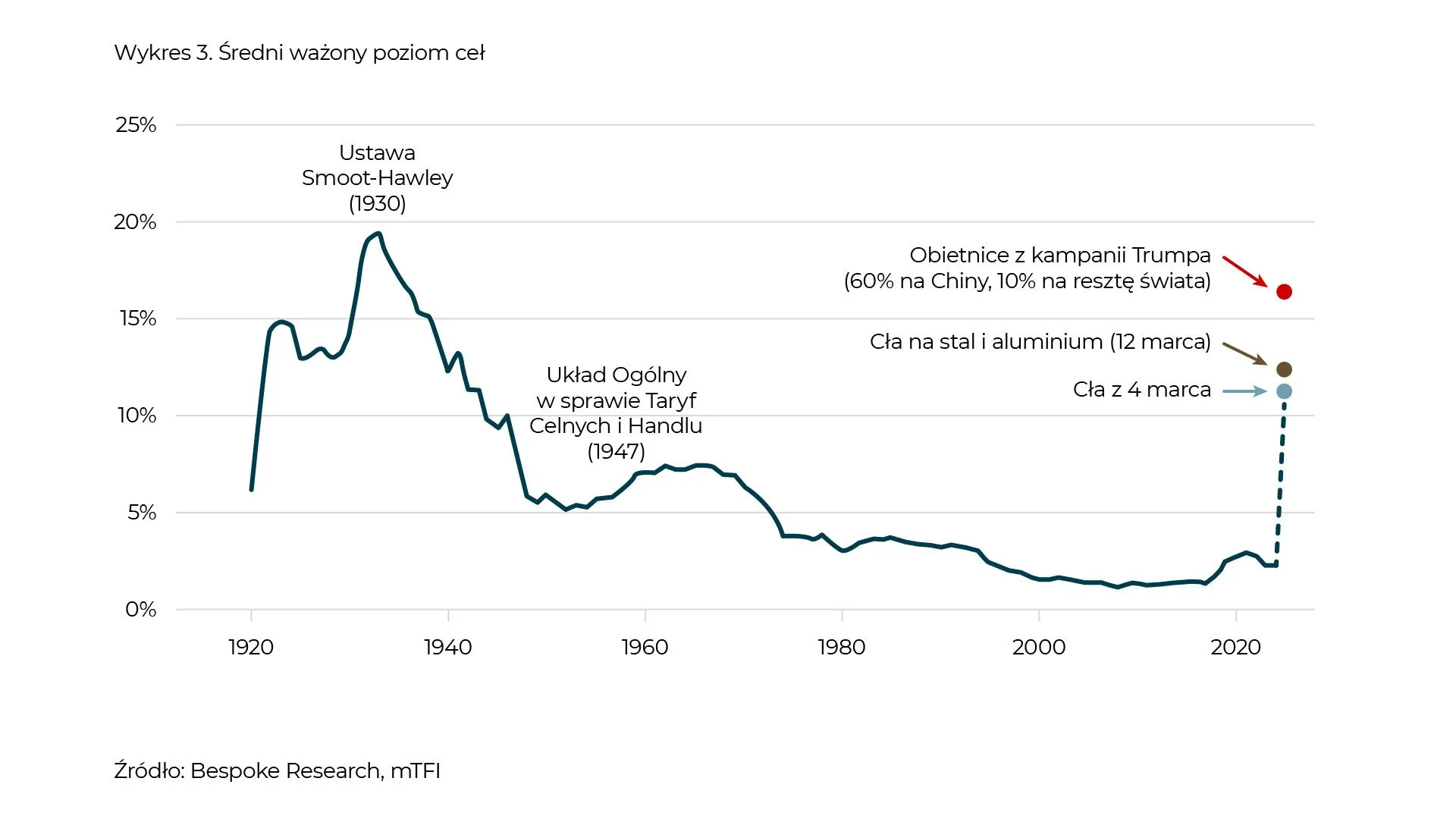

A może chytrym planem Trumpa są dodatkowe dochody z tytułu ceł? Jest to dalece wątpliwe. Najpierw spójrzmy, jak wyglądał średni poziom ceł w ostatnich 100 latach:

W 1930 roku Kongres wprowadził ustawę Smoota-Hawleya, która podniosła cła na ponad 20 tysięcy produktów. Oczywiście spotkało się to z natychmiastową reakcją innych partnerów. Powszechnie uważa się, że był to jeden z głównych czynników, który pogłębił i tak już Wielką Depresję. Szczęśliwie dla Amerykanów prezydent Roosevelt, który wygrał kolejne wybory, dość szybko zorientował się, że ta ustawa była kompletnie bez sensu i od 1934 roku zaczął prowadzić negocjacje z głównymi partnerami handlowymi, które rozpoczęły długotrwały proces spadku ceł.

Z kolei po II wojnie światowej podpisany został Układ Ogólny w sprawie Taryf Celnych i Handlu (ang. General Agreement on Tariffs and Trade, czyli GATT), który był prekursorem Światowej Organizacji Handlu (WTO). Generalnie zatem zbliżamy się do stulecia coraz niższych ceł i – jak pokazuje wykres powyżej – Donald Trump stwierdził, że wystarczy.

Reasumując: administracja Trumpa obrała sobie za cel coś, co nie sprzyja rozwojowi USA i używa do tego narzędzi, które są kontrproduktywne. Niestety, nie zanosi się na to, żeby prezydent miał szybko z tej drogi zawrócić, choć oczywiście w jego przypadku możliwe są różne scenariusze.

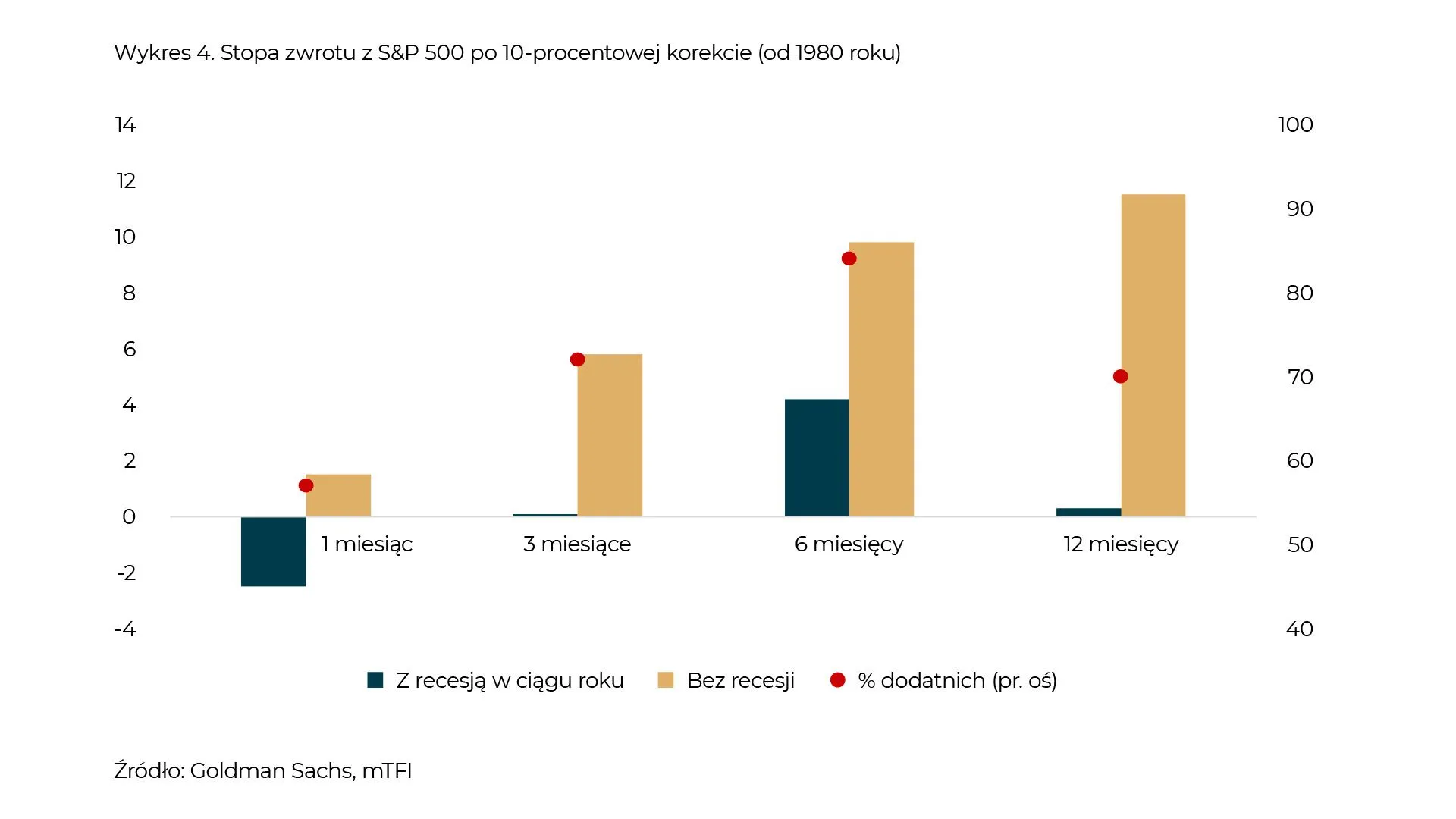

Wszystko to, co napisaliśmy powyżej, jest raczej negatywnym tłem dla rynków akcji. Na marginesie, w grudniu sugerowaliśmy, że jednostronny konsensus może się mylić, redukując ekspozycję na aktywa ryzykowne. Pamiętajmy jednak, że nagłówki i polityka to nie są jedyne elementy wpływające na wyceny. Nie wydaje nam się, żeby to już był moment, aby odważnie przeważać akcje, a wręcz widzimy powody do zachowania dalszej ostrożności. Niemniej – jak zawsze w takich przypadkach – lubimy przytaczać historyczne statystyki. A okazja ku temu jest dość dobra, ponieważ S&P 500 oficjalnie zaliczył 10-procentowy spadek od szczytu.

Od 1980 roku było takich przypadków 21 i koleżanki oraz koledzy z Goldman Sachs sporządzili taki oto wykres pokazujący, co działo się później:

Korekty zostały podzielone w zależności od tego, czy w kolejnym roku miała miejsce recesja, czy nie. Nie trzeba chyba nikogo przekonywać, że dla rynku akcji lepiej, jeśli recesji ostatecznie nie było, ale nawet jeśli się pojawiała (w 7 z tych 21 przypadków), to i tak indeks w kolejnym roku po korekcie w większości przypadków nie tracił. Dlatego w ferworze clickbaitów, informacji i dezinformacji warto pamiętać, że korekty i ryzyko są naturalną częścią każdej inwestycji i to właśnie dzięki nim w długim okresie liczymy na odpowiednie wynagrodzenie (czyt. stopę zwrotu).

mBank nie ponosi odpowiedzialności za stosowanie w praktyce informacji objętych tym materiałem. Materiał ten ma charakter informacyjno-marketingowy i nie jest ofertą. Strona i informacje na niej uzyskane nie stanowią jakiejkolwiek rekomendacji ani porady, w szczególności porady inwestycyjnej. Przedstawione prognozy i kierunki inwestycyjne są aktualne na dzień ich opublikowania i mogą się zmieniać w odpowiedzi na wydarzenia, które wpływają na ceny instrumentów finansowych. Z uwagi na to, że materiał nie stanowi badania inwestycyjnego, nie przygotowywaliśmy go z uwzględnieniem wymogów prawnych zapewniających niezależność badań inwestycyjnych i nie podlega zakazom w zakresie rozpowszechniania badań inwestycyjnych.

Materiał został przygotowany przez mBank S.A. z siedzibą w Warszawie (00-850) przy ul. Prostej 18. W przygotowaniu materiału brali udział przedstawiciele mTFI S.A. mTFI to towarzystwo funduszy inwestycyjnych, które wchodzi w skład Grupy mBanku. Opinie przedstawicieli mTFI nie muszą być jednak zgodne z poglądami mBanku. mBank prowadzi działalność maklerską w ramach wyodrębnionej jednostki organizacyjnej – Biura maklerskiego mBanku. mTFI ma zezwolenie na wykonywanie działalności towarzystwa funduszy inwestycyjnych. Jesteśmy nadzorowani przez Komisję Nadzoru Finansowego.

Przypominamy, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem i nie gwarantuje realizacji założonego celu inwestycyjnego ani uzyskania określonego wyniku. Nie ponosimy odpowiedzialności za decyzje klientów związane z inwestowaniem. Zwracamy uwagę, że instrumenty finansowe nie są depozytem bankowym. Ich wartość może się zmieniać wraz ze zmianą sytuacji na rynkach finansowych i musisz liczyć się z możliwością utraty przynajmniej części zainwestowanych pieniędzy. W odniesieniu do instrumentów pochodnych strata może nawet przekroczyć kwotę zainwestowanego kapitału. Ponadto potencjalne korzyści z inwestowania mogą zostać zmniejszone o pobierane podatki i opłaty wynikające z przepisów prawa, taryf opłat i prowizji oraz regulaminów. Przed podjęciem decyzji inwestycyjnej powinieneś szczegółowo zapoznać się ze specyfikacją danego instrumentu i rozważyć, czy jest on dla Ciebie odpowiedni, mając na uwadze swoją wiedzę, doświadczenie w inwestowaniu w instrumenty finansowe, nastawienie do ryzyka oraz sytuację finansową. Przy podejmowaniu każdej decyzji inwestycyjnej kieruj się własną oceną sytuacji faktycznej i prawnej.

Przydatne dla Ciebie informacje zamieściliśmy na stronie internetowej www.mBank.pl w zakładkach „Usługi private banking” i „Inwestycje”. Znajdziesz tam informację o posiadanych przez mBank zezwoleniach na prowadzenie działalności maklerskiej oraz w zakresie usług powierniczych, a także charakterystykę poszczególnych instrumentów finansowych, opis czynników ryzyka dotyczących inwestycji w określone instrumenty finansowe, regulaminy świadczenia usług maklerskich, tabele opłat i prowizji i inne dokumenty związane z usługami realizowanymi przez mBank.

Przypominamy, że w wysyłanych e-mailach mBank nigdy nie prosi o podawanie lub potwierdzanie haseł, identyfikatorów, numerów PIN, ani nie umieszcza linków do stron, na których takie dane trzeba wpisywać.

mBank Spółka akcyjna, ul. Prosta 18, 00-850 Warszawa, Sąd Rejonowy dla m.st. Warszawy, XIII Wydział Gospodarczy Krajowego Rejestru Sądowego, KRS 0000025237, NIP: 526-021-50-88. Według stanu na dzień 01.01.2023 r. kapitał zakładowy mBanku S.A. (w całości wpłacony) wynosi 169.733.980 złotych.